投資・運用対象となる資産には、債券/株式/通貨/不動産/ヘッジファンド/プライベートエクイティ/コモディティ等の色々な資産クラスがあります。

ここでは、まず債券にスポットを当てて、基礎的な知識について記載します。

1.金利と債券価格の関係

☆金利が上がると、債券価格は下がる

☆金利が下がると、債券価格は上がる。

毎月発行される債券があるとした場合、投資家である自分が取得原価90円(償還まで持っていれば100円で償還される債券)で利子2%の債券を保有しているとします。金利が上昇して、今月発行される債券の利子が5%となった場合、自分が持つ2%利子のついている債券を90円のままで売ったとしても、買い手は現れません。同じ5%の利回りであれば、買い手は現れるかもしれませんが、2%の利回りしかない債券を売ろうした場合、その利率の差額は償還時の差益で補う必要がでてくるため、販売価格を下げるしかありません。そのため、債券価格は90円よりも下がることになります。

一方、逆に金利が下落して、新規発行の債券が1%で発行されるとした場合、自分が持っている2%の金利の債券は、発行時である90円よりも高い金額で売れる可能性が高まります。

その結果、債券価格が値上がりすることになります。

2.景気と金利の関係

☆景気が良くなると金利は上昇する

☆景気が悪くなると金利は低下する

景気がよいと、企業としては物が売れるため、市場では積極的な設備投資が行われることになります。その場合、資金需要が高まるため、需要と供給のバランスにより、金利が上がることになります(金利が高くても、借り手がいるため)。一方、不景気になると、設備投資意欲=資金需要が落ち込み、金利が低下するということになります。

3.債券利回りとは

「満期までの利子」と「償還差益」の合計が「債券投資の利益」です。それを運用年数で割った1年あたりの利子収入の購入価額に対する割合を利回りと言います。

要は、その債券が1年あたりでどれくらいの利益(リターン)を生むかを示します。

債券を満期まで持っていた場合、利回りは以下のとおりです。

利回り(%)=(利子合計+償還差益)/年/購入価額×100

4.イールドカーブ(=利回り曲線)とは

債券の利回りと償還期間との相関性を示したグラフのことです。

債券は、残存期間により将来的に得られる利益が異なるため、残存期間が債券価格に大きな影響を与えます。

既発債の残存期間を横軸に、複利での利回りを縦軸にとって、異なる残存価格の債券の利回りをプロットして行った時にできる曲線カーブのことです

中央銀行が操作できるのは短期金利ですが、中期・長期金利は中央銀行で操作しにくいため、市場参加者の見通しを示すと言われています。

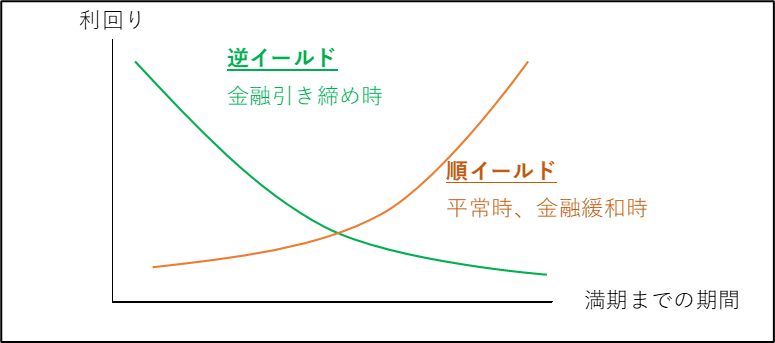

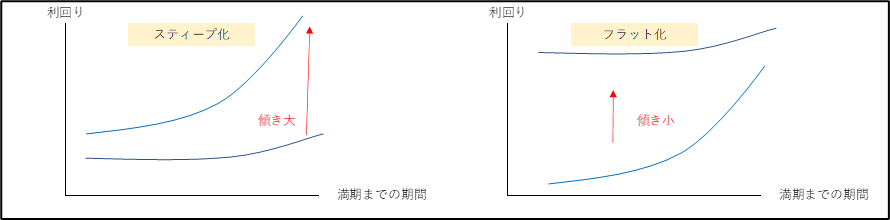

通常のイールドカーブは右肩上がりです。この形のイールドカーブは、満期までの期間が長い債券の利回りの方が高くなっていることを示しています。このタイプのイールドカーブは、経済が成長する景気拡大時に見られるのが一般的です。このような環境下では、投資家はインフレと将来の金利上昇の見返りとして、長期債券には高い利回りを要求します。

逆イールドカーブは、長期債の利回りが短期債よりも低くなり、イールドカーブが右肩下がりになっている状況です。この形は金利とインフレ率がどちらも下降している景気後退時に見られるのが一般的です。過去の例では、景気後退が始まる12-18か月程前にイールドカーブが反転する傾向にあります。

5. デュレーションとは

デュレーションとは、複利での債権の「利子+元本」が平均何年で回収できるかを示す指標であり、債権の平均回収期間のことを意味します。

☆利子が高い程短くなり、利子が低い程長くなる

☆利回りが高い程短くなり、利回りが低い程長くなる

☆残存時間が短い程短くなり、残存期間が長い程長くなる

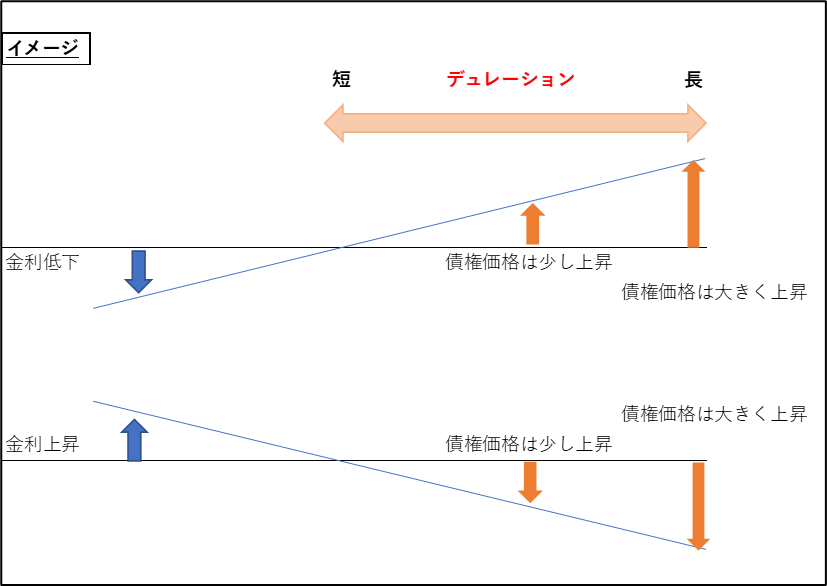

イメージとしては以下です。

残存期間10年の割引債があるとして、この割引債には利払いはないと仮定します。

償還を迎える10年後に利子+元本が回収できるので、この場合のデュレーションは10年です。

残存期間10年の利付債は、利子がついていることから、投資資金の回収は、上記の割引債よりも早くできることとなるため、デュレーションは10年よりも短くなります。

6.デュレーションは、債権価格のボラティリティ

デュレーションとは、債権利回りの変化に対して、債権価格の振れ幅がどう変化するか(ボラティリティ)を示しています。デュレーションが長い債券は、利回りの変化に対して、価格変動率が大きくなりますが、デュレーションが短い債券は、利回りが変化した時の価格変動率が小さくなります。

7.仕組債の仕組み

仕組債は、利回り・償還期日・償還金額等が変動する債券。ハイリターン・ハイリスクの金融商品ともいえます。

仕組債は利回りが高いと言われていますが、これは一般的な債券にオプション取引(デリバティブの一種)を組み込んでいるためです。仕組債には、EB債、リンク債、クレジット・リンク債といった多くの種類が存在します。

EB債(Exchange Bond:他社株転換債)と言われており、投資した資金が株式に転換されて償還されるリスクのある債券です。

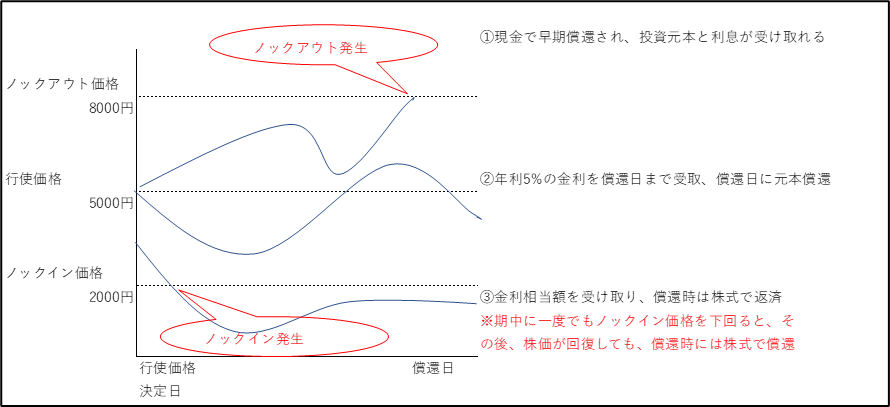

☆投資対象銘柄の株価が事前に決められた価格を超えたら現金で早期償還【ノックアウト】

☆投資対象銘柄の株価が事前に決められた価格を下回ったら、満期に株式で償還【ノックイン】

以下を例にします。

対象株式: 利回り5% 期間2年

当初価格: 5000円

ノックアウト価格:8000円

ノックイン価格:2000円

EB債にて、当初価格5000円で購入した場合、2年の間に株価が8000円超えると、その時点で現金で償還されます(利子もそこまでの分だけもらえる)。一方、株価が2000円を下回ると、満期において、利子と▲3000円の評価損となる株式を受け取ります。

償還までの2年間において、ノックイン価格とノックアウト価格の間で推移した場合のみ、投資家は満額の利子と元本を受け取ることになります。

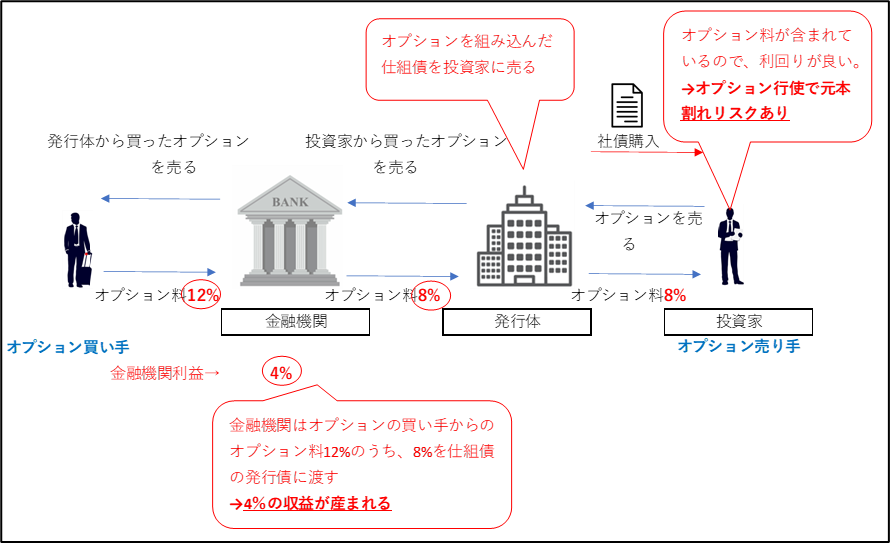

なお、仕組債の利回りが高い理由は、以下の図のように、オプション料が上乗せされているからです。

<参考>

★債券市場と株式市場の規模比較

2021年度(2021年4月~2022年3月)の株式の取引量(売買代金)は、日本取引所グループの公表資料によると、約835兆円だったようです。

一方、同じ期間の債券の取引量(公社債店頭売買高)は、日本証券業協会の公表資料によると、なんと約2京4,905兆円だったようです。

上記を見ると、売買高だけで、債券市場は株式市場の30倍程度の売買規模があることが分かります。

<参考URL>

日本証券取引所グループ: